Die Beiträge zur Krankenversicherung steigen grundsätzlich, weil sich die Behandlungskosten im Gesundheitssystem laufend erhöhen. Auch 2024 gibt es deshalb Beitragsanpassungen. Knapp die Hälfte der Privatversicherten ist davon betroffen.

Beiträge in Gesetzlicher und Privater Krankenversicherung entwickeln sich ähnlich

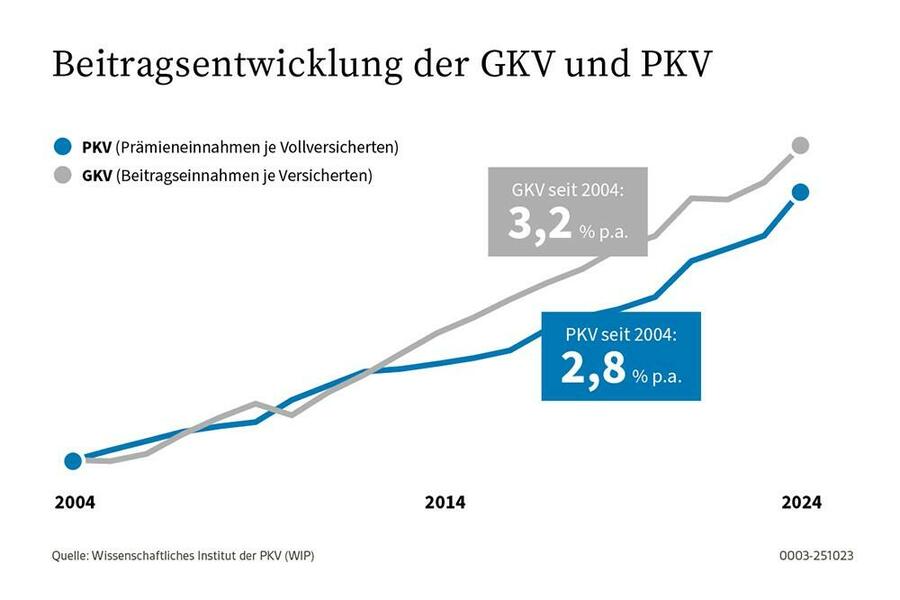

In der Privaten Krankenversicherung werden die Beiträge 2024 um durchschnittlich rund 7 Prozent steigen. Schaut man sich die langfristige Beitragsentwicklung in der Privaten und Gesetzlichen Krankenversicherung (GKV) an, stellt man fest, dass beide sehr nah beieinander liegen. Zwischen 2004 und 2024 (also inklusive der jetzigen Erhöhungen) sind die Beitragseinnahmen in der PKV je Versicherten um durchschnittlich 2,8 Prozent pro Jahr gestiegen. In der GKV liegt der Wert bei 3,2 Prozent. Das zeigt eine Analyse des Wissenschaftlichen Instituts der PKV (WIP).

Der Vergleich zeigt aber auch, dass die Entwicklung in der GKV gleichmäßiger verläuft, während es in der PKV oft einen Wechsel von mehreren Jahren ohne Beitragsanstieg, dann aber sprunghaften Erhöhungen gibt. Das liegt an den gesetzlichen Regelungen, die genau vorschreiben, wann ein Krankenversicherungsunternehmen die Beiträge anpassen darf.

Eine Beitragsanpassung darf in der Privaten Krankenversicherung nur erfolgen, wenn die Versicherungsleistungen in einem Tarif nachweislich um einen bestimmten Prozentsatz höher liegen als ursprünglich kalkuliert. Gesetzlich vorgeschrieben ist eine Abweichung von 10 Prozent. Es ist aber auch möglich, einen niedrigeren Schwellenwert vertraglich zu vereinbaren. In manchen Tarifen ist das der Fall. Ob eine entsprechende Abweichung vorliegt, kontrolliert ein unabhängiger Treuhänder.

Die Kostensteigerungen in den PKV-Tarifen überschreiten längst nicht in jedem Jahr die Schwellenwerte. Dann gibt es auch keine Beitragsanpassung.

Weil die Kosten des medizinischen Fortschritts in Deutschland gleichwohl stetig steigen, müssen die Veränderungen der Vorjahre zwangsläufig in die Beiträge einkalkuliert werden, sobald der Schwellenwert überschritten wird. Dann kommt es zu einer aufholenden Anpassung der Beiträge an die tatsächliche Kostenentwicklung. So muss die allgemeine Teuerung der Medizin den Versicherten nachträglich „auf einen Schlag“ in Rechnung gestellt werden – nachdem die Beiträge zuvor oft mehrere Jahre unverändert geblieben sind. Und je länger solche Phasen ohne Beitragserhöhungen andauern, desto heftiger wirkt natürlich die spätere Anpassung – auch wenn sich in der mehrjährigen Betrachtung ein deutlich niedrigerer Anstieg ergibt.

Zum Vergleich: In der Gesetzlichen Krankenversicherung (GKV) steigen die Beiträge jedes Jahr, weil sie sich automatisch an den Einkommenszuwachs der Versicherten anpassen. Zudem werden die Grenzwerte zur Beitragsbemessung in der Regel jedes Jahr angehoben. So steigen sie zum 1.1.2024 um 2.250 Euro im Jahr.

Im Beitragsvergleich mit der GKV schneidet die PKV nach wie vor sehr gut ab. So hätte ein privatversicherter Arbeitnehmer bei einem Wechsel in die GKV dort ab dem 1. Januar 2024 einen Beitrag von monatlich 844 Euro – plus 207 Euro für die Pflegeversicherung (bei kinderlosen Personen). Mittelfristig zeigt sich in den 20 Jahren von 2004 bis 2024 in der PKV pro Kopf insgesamt ein geringerer Anstieg (+74,2 Prozent) als in der Gesetzlichen Krankenversicherung (+86,6 Prozent). Auch die Zeitschrift „Finanztest“ kommt auf längere Sicht zu der Schlussfolgerung: „Die Kosten pro Versicherten steigen gleichermaßen, egal, ob privat oder gesetzlich versichert.“

Die PKV würde für die Versicherten gerne eine stetigere Beitragsentwicklung ohne größere „Sprünge“ erreichen. Das wird jedoch durch die gesetzlichen Vorgaben zu einer nachholenden Anpassung erst nach Überschreitung der Schwellenwerte unmöglich gemacht. Der PKV-Verband hat deshalb frühzeitig den Gesetzgeber aufgefordert, die Kalkulationsvorschriften zu reformieren. Auch Verbraucherschützer unterstützen eine solche Reform, doch leider hat der Gesetzgeber dies bisher nicht aufgegriffen.

Ein großer Teil der Beitragserhöhung geht in die PKV-typische Vorsorge für die absehbar höheren Gesundheitskosten im Alter. Dieses Geld wird am Kapitalmarkt angelegt und kommt mitsamt den Zinserträgen den Versicherten wieder selbst zugute. Sie zahlen also für ihre eigene Zukunft. Durch diese besondere finanzielle Vorsorge der PKV werden die wachsenden Ausgaben zur medizinischen Versorgung im Alter in vollem Umfang abgesichert. Die europäische Niedrigzinspolitik hat in den letzten Jahren zu geringeren Zinserträgen geführt, doch inzwischen hat die Europäische Zentralbank die Leitzinsen wieder stark angehoben. Die steigenden Zinserträge werden den Versicherten beitragsdämpfend zu Gute kommen. Dieser Anspruch ist gesetzlich garantiert.

Auch wenn sich niemand darüber freut, den Fortschritt in der Medizin mit steigenden Beiträgen bezahlen zu müssen, so gilt im Gegenzug doch auch, dass dadurch in Deutschland der persönliche Leistungsanspruch im Ernstfall heute so umfassend ist wie niemals zuvor. Die Diagnose- und Behandlungsmethoden haben sich enorm verbessert: Während ein Herzinfarkt früher oft tödlich verlief, sind die Überlebenschancen heute viel höher. Modernste Geräte erlauben einen genauen, strahlungsarmen Einblick in den Körper. Früher unerfüllbare Kinderwünsche werden wahr und Medikamente werden zunehmend maßgeschneidert. Blinddarmoperationen, die früher mit langen Narben einhergingen, führen die Ärzte heute mittels kleiner Einstiche durch, die man später nicht mehr sieht. Diese allgemeine Entwicklung spürt natürlich auch der Einzelne: Prozentual gibt jeder Bundesbürger immer mehr von seinem verfügbaren Einkommen für die Gesundheit aus – aber er bekommt dafür auch eine immer bessere medizinische Versorgung.

Die Beiträge in der Privaten Krankenversicherung werden für die gesamte Lebenserwartung des Versicherten kalkuliert. Denn jeder PKV-Vertrag garantiert unbefristet einen unkürzbaren medizinischen Leistungsumfang. In der Gesetzlichen Krankenversicherung hat es hingegen schon mehrfach Leistungskürzungen durch „Kostendämpfungsgesetze“ gegeben, die auch in Zukunft jederzeit möglich sind.

Für diese lebenslange Leistungsgarantie sorgt die PKV finanziell vor, indem jedes Versicherungsunternehmen große Teile der Beiträge der Versicherten als Alterungsrückstellungen zinsbringend auf dem Kapitalmarkt anlegt. Damit werden die Gesundheitsleistungen im Alter auch für die Zukunft solide abgesichert. Nach einem Anstieg der Gesundheitskosten muss bei jeder Beitragserhöhung auch diese Vorsorge an das neue Kostenniveau angepasst werden, damit die lebenslange Garantie auch zu den gestiegenen Preisen ausfinanziert ist.

In den vergangenen zehn Jahren kam eine geradezu historische Sondersituation hinzu. Die Europäische Zentralbank hatte die Leitzinsen immer weiter gesenkt und ab 2015 sogar auf null gesetzt. Im Sommer 2022 hat sie eine Zinswende eingeleitet und die Leitzinsen seither deutlich erhöht.

Die Alterungsrückstellungen der PKV-Tarife wurden viele Jahrzehnte lang mit einem sogenannten Rechnungszins von 3,5 Prozent kalkuliert. Diesen Zins – und meistens noch deutlich mehr – hatte die PKV auch stets für ihre Kunden erwirtschaftet. Doch mit den gesenkten Leitzinsen sank nach und nach zwangsläufig auch die Verzinsung der PKV-Kapitalanlagen unter 3 Prozent.

Im Vergleich zu 0 Prozent Leitzins waren das am Ende der Niedrigzinsphase immer noch gute Werte. Sie resultieren vor allem aus dem Anteil langlaufender Anleihen aus früheren Jahren, als es noch deutlich höhere Zinsen gab. Durch die Niedrigzinspolitik waren bei den späteren festverzinslichen Geldanlagen die Erträge natürlich geringer. Seit der Zinswende der Europäischen Zentralbank gibt es nun wieder steigende Zinserträge, die den Versicherten beitragsdämpfend zu Gute kommen.

Im Alter erhalten Privatversicherte eine ganze Reihe finanzieller Entlastungen, die den Monatsbeitrag beträchtlich senken:

- Für alle, die ab dem Jahr 2000 in die PKV gekommen sind, gibt es einen starken „Airbag“ zur Dämpfung der Beiträge im Alter. Sie zahlen einen sogenannten gesetzlichen Zuschlag, dessen angesparte Summe ihnen ab dem Alter 65 wieder zu Gute kommt und ihre Beiträge dämpft. Dieser Zuschlag verteuert den jeweiligen Monatsbeitrag zunächst um 10 Prozent. Ab dem 60. Lebensjahr muss der Zuschlag nicht länger gezahlt werden, dann verringert sich automatisch der Monatsbeitrag entsprechend. Auch die meisten Privatversicherten, die schon vor 2000 in der PKV waren, haben ihre Verträge um diese Vorsorge ergänzt.

- Mit Renteneintritt entfallen außerdem die Beiträge für das Krankentagegeld, die für viele Versicherte einen größeren Teil des Monatsbeitrags ausmachen. Dieser Schutz vor Verdienstausfall bei langen Krankheiten im Beruf wird in der Rente nicht mehr benötigt, sodass der Beitrag entsprechend sinkt.

- Und privat versicherte Rentner erhalten von der Gesetzlichen Rentenversicherung einen Zuschuss zu ihrer privaten Krankenversicherung. Der Zuschuss beträgt derzeit 7,95 Prozent vom Zahlbetrag der persönlichen Rente, wobei die Zahlung auf die Hälfte des tatsächlichen PKV-Beitrags begrenzt ist. Ein Beispiel: Wer über 45 Berufsjahre stets den Durchschnittslohn verdiente, erhält bei einer Rente von rund 1.300 Euro derzeit etwa 103 Euro Zuschuss zur Krankenversicherung.

- Für Beamte erhöht sich im Alter der Beihilfesatz ihres Dienstherrn, sodass sie entsprechend weniger Beitrag für ihren ergänzenden PKV-Schutz aufwenden müssen.

- Wer befürchtet, dass seine Alterseinkünfte zu niedrig sind, um sich den Versicherungsschutz ungeschmälert leisten zu können, für den gibt es Angebote von Beitragsentlastungstarifen, um gezielt zusätzlich finanziell vorzusorgen. Arbeitnehmer können in vielen Fällen auch für die Beiträge zu diesem Tarif den Arbeitgeberanteil nutzen.

Übrigens: In der Gesetzlichen Krankenversicherung richtet sich der Beitrag (anders als in der PKV) prozentual nach der Höhe des Einkommens. Dadurch ist er für Rentner oft geringer. Allerdings wird nicht nur die gesetzliche Rente mit dem Beitragssatz belastet. Zusätzlich müssen alle ehemaligen Arbeitnehmer, die freiwillig gesetzlich versichert sind, auch auf ihre betriebliche Altersvorsorge den vollen Beitragssatz für Kranken- und Pflegeversicherung von rund 19 Prozent des gesamten angesparten Kapitals abführen – von einer Versicherungssumme in Höhe von z.B. 25.000 Euro wären das am Ende mehr als 4.700 Euro. Rentner, die in der GKV pflichtversichert sind, profitieren zwar von einem monatlichen Freibetrag von 164,50 (Stand 2022). Aber auch Sie müssen für die oben genannte Versicherungssumme noch rund 1.000 Euro an Beiträgen zahlen.

Privatversicherte sind davon nicht betroffen – sie haben die entsprechenden Summen also u.a. als Reserve für ihre PKV-Beiträge im Alter zur Verfügung. Freiwillig GKV-Versicherte müssen den prozentualen Kranken- und Pflegebeitrag sogar auf ihre sämtlichen Einkünfte zahlen, also auch auf Kapitalerträge, Mieteinnahmen oder Einkünfte ihrer Ehepartner, bis zu einem Höchstbeitrag von derzeit rund 1.050 Euro im Monat. Dies betrifft vor allem Selbstständige sowie Versicherte, die erst spät in die GKV gewechselt sind. Auch von diesen Beitragspflichten sind Privatversicherte nicht betroffen – und haben die entsprechenden Summen also wiederum als Reserve für ihre PKV-Beiträge zur Verfügung.

- Jeder Privatversicherte hat einen Rechtsanspruch darauf, jederzeit in einen anderen Tarif mit gleichartigem (auf Wunsch auch niedrigerem) Versicherungsschutz seines Versicherungsunternehmens zu wechseln – und zwar ohne Gesundheitsprüfung und ohne Wartefristen. Auf diese Möglichkeit weisen die PKV-Unternehmen ihre Versicherten im Falle einer Beitragsanpassung auch stets ausdrücklich hin.

- Für über 60-jährige Versicherte gilt darüber hinaus, dass sie in der Beitragsinformation konkret auf andere Tarife hingewiesen werden, wenn diese für sie finanziell günstiger sind.

- Die meisten PKV-Unternehmen haben sich über diese gesetzlichen Vorgaben hinaus freiwillig verpflichtet, den Service beim Tarifwechsel noch weiter zu verbessern. Entsprechend den Leitlinien der Privaten Krankenversicherung garantieren die Teilnehmer eine umfassende persönliche und bedarfsgerechte Beratung aller wechselwilligen Versicherten. Sie sichern eine Beantwortung von Tarifwechsel-Anfragen innerhalb von 15 Arbeitstagen zu. Darüber hinaus schlagen sie bei Beitragserhöhungen den Versicherten bereits ab einem Alter von 55 Jahren konkrete Tarifalternativen vor, also fünf Jahre früher als gesetzlich vorgeschrieben.

- Wer seinen Beitrag verringern möchte und daher über einen Tarifwechsel nachdenkt, sollte seinen Versicherungsschutz einer genauen Prüfung unterziehen: Welche Leistungen sind unverzichtbar oder welche sind weniger wichtig?

- Einbettzimmer im Krankenhaus, der Erstattungssatz bei Zahnbehandlung und Zahnersatz, Heilpraktikerbehandlung – es gibt einige Beispiele, wie Versicherte ihren Vertragsumfang verringern können und dennoch im Krankheitsfall gut versorgt sind.

- In manchen Fällen ist auch die Erhöhung des Selbstbehalts eine Alternative, um den Beitrag zu senken.

- Und wenn finanziell wirklich einmal „alle Stricke reißen“ sollten, stehen in der PKV zwei gesetzlich verankerte Sozialtarife zur Verfügung: der Standardtarif und der Basistarif. Diese Tarife werden von jedem PKV-Unternehmen angeboten.

Die Frage, ob man sich in der Privaten oder der Gesetzlichen Krankenversicherung besser aufgehoben fühlt, sollte man nicht allein anhand der Beitragshöhe beantworten. Dem Beitragsvergleich brauchen wir nicht auszuweichen, dazu lesen Sie unten mehr.

Das Entscheidende an einer Krankenversicherung sind die Qualität und der Umfang der Versorgung im Krankheitsfall – und zwar nicht erst dann, wenn es um Leben und Tod geht. Privatversicherte haben sich für den besonderen Schutz entschieden:

- Weil die Private Krankenversicherung ihnen eine umfassende Versorgung bei allen Haus- und Fachärzten bietet.

- Weil Privatversicherte nicht nur stationär, sondern auch ambulant auf die Spezialisten im Krankenhaus zurückgreifen können.

- Weil die Ärztinnen und Ärzte bei der Behandlung nicht wie in der GKV an finanzielle Budgetgrenzen gebunden sind, sondern nach bestem medizinischem Wissen die neuesten Diagnosegeräte und Behandlungsmethoden einsetzen können und damit Therapiefreiheit haben.

- Weil die Ärztinnen und Ärzte Privatversicherte die am besten geeigneten Medikamente z.B. mit den geringsten Nebenwirkungen verschreiben können und nicht nur das jeweils billigste Präparat.

- Weil in der PKV neueste Diagnoseverfahren und Arzneien – deren Erfolg wissenschaftlich nachgewiesen ist – den Versicherten schneller zur Verfügung stehen – ohne formale Genehmigungsverfahren wie in der GKV, die oft jahrelang dauern können.

- Weil der medizinische Fortschritt – zum Beispiel neue Behandlungsmethoden – automatisch mitversichert sind und den Versicherten daher bei Bedarf zur Verfügung stehen. Der Umfang des Versicherungsschutzes wächst also mit dem medizinischen Fortschritt.

Auch den Beitragsvergleich braucht die PKV nicht zu scheuen. Selbst nach der jetzigen Erhöhung bleibt der PKV-Beitrag meist deutlich unter dem, was man in der Gesetzlichen Krankenversicherung (GKV) zahlen müsste. Für privatversicherte Arbeitnehmer würden alternativ in der GKV 2024 monatlich 844 Euro verlangt. Außerdem werden in der GKV Zuzahlungen für viele Medikamente und Hilfsmittel fällig, was oft mehrere Hundert Euro pro Jahr kostet. Hinzu kommen auch noch die Beiträge zur Pflegeversicherung, die in den allermeisten Fällen in der PKV deutlich günstiger sind. In der gesetzlichen Pflegeversicherung der GKV wären für privatversicherte Arbeitnehmer alternativ 207 Euro pro Monat für kinderlose Personen fällig. Somit kommt für die Kranken- und Pflegeversicherung 2024 ein GKV-Beitrag von rund 1.050 Euro zusammen (wobei Arbeitnehmer in GKV und PKV gleichermaßen einen entsprechenden Arbeitgeberanteil erhalten).

Übrigens: In der GKV steigt der Beitrag jedes Jahr. Für Versicherte unterhalb der Beitragsbemessungsgrenze werden bei jeder Lohnerhöhung automatisch rund 16 Prozent für die Krankenkasse abgezogen; wer mehr verdient, muss in der Regel durch die jährliche Anhebung der Bemessungsgrenze höhere Beiträge abführen. Allein 2024 wird sie von 4987,50 Euro auf 5.175 Euro pro Monat erhöht, das sind im Jahr 2.250 Euro mehr als noch 2023. Fazit: Bei näherem Hinsehen ist die PKV im Leistungs-Vergleich und im Beitragsvergleich wohl unverändert die richtige Entscheidung.

Häufig heißt es in den Medien, dass sich der PKV-Beitrag zwischen Vertragsbeginn und Rentenalter mit 67 verdoppeln oder gar verdreifachen könnte. Solche Schlagzeilen bereiten natürlich zunächst einmal Sorgen.

Doch auf den zweiten Blick klärt sich das Bild: Denn ohne Vergleichsdaten, wie sich im selben Zeitraum die Beiträge in der Gesetzlichen Krankenversicherung entwickeln, haben derartige Prognosen keinen Aussagewert.

Tatsache ist, dass der Beitrag der Gesetzlichen Krankenversicherung für freiwillig versicherte Arbeitnehmer im Jahr 1980 umgerechnet 230,31 Euro betrug. Im Jahr 2024 liegt der Beitrag bei 844 Euro. Das ist mehr als eine Verdreifachung – und zwar in der Realität, nicht in der Prognose.

In der PKV verlief die Beitragsentwicklung sehr ähnlich – von den Kosten des medizinischen Fortschritts sind eben beide Krankenversicherungssysteme gleichermaßen betroffen. Und dieser Fortschritt hat ja nicht nur Folgen für die Finanzen. Sondern er hat auch sehr positive Folgen für die Qualität der medizinischen Behandlung und die Chance, länger gesund leben zu können.

IGES-Institut: Langfristige Entwicklung der Beiträge in GKV und PKV vergleichbar

Das unabhängige und anerkannte IGES-Institut hat die langfristigen Beitragsentwicklungen in der Privaten und der Gesetzlichen Krankenversicherung verglichen. Es kommt zu dem Ergebnis, dass die langfristige Beitragsentwicklung in GKV und PKV in den letzten zwei Jahrzehnten ziemlich vergleichbar ist. Dass beide Versicherungssysteme die steigenden Gesundheitskosten bewältigen müssen, hat auch die Zeitschrift „Finanztest“ festgestellt und mit Daten von 1970 bis 2014 dokumentiert: „Die Kosten pro Versicherten steigen gleichermaßen, egal, ob privat oder gesetzlich versichert.“

In der Privaten Krankenversicherung gilt ebenso wie in der Gesetzlichen Krankenkasse die Solidarität der Gesunden mit den Kranken.

Der Beitrag bei Versicherungsbeginn wird nach dem jeweils gewählten Leistungsumfang sowie nach dem Lebensalter des neuen Versicherten kalkuliert (sowie ggf. nach seinen zu diesem Zeitpunkt möglicherweise bereits bestehenden Vorerkrankungen).

Danach gilt die solidarische Absicherung des Krankheitsrisikos aller Versicherten innerhalb des gewählten Tarifs. Das heißt, die Entwicklung des persönlichen Gesundheitszustands spielt bei der Berechnung des Beitrags dann keine Rolle mehr. Wer häufiger krank wird, der wird von den Beitragsgeldern jener mitgetragen, die das Glück haben, gesund zu bleiben. Wenn die medizinischen Leistungsausgaben innerhalb des Tarifs insgesamt steigen, werden die Zusatzkosten gleichermaßen auf alle Versicherten dieses Tarifs verteilt und die persönlichen Beiträge entsprechend angepasst.

Das heißt im konkreten Beispiel: Zwei Menschen, die zur selben Zeit, im gleichen Alter und gleichen Gesundheitszustand in denselben Versicherungstarif eingetreten sind und unverändert darin bleiben, werden ihr Leben lang auch immer denselben Beitrag zahlen, egal wie oft und wann sie krank werden. Die Belastungen im Krankheitsfall werden auf alle Versicherten des Tarifs verteilt, sodass selbst bei schwersten Krankheiten niemand in einen finanziellen Notstand geraten kann.

Diese Vermutung ist falsch. Es gibt strenge gesetzliche Vorschriften für die Beitragsanpassung. Grundsätzlich gibt es in der Kalkulation der PKV keinen „Gewinnzuschlag“, der den Unternehmen zufließt.

Ein PKV-Unternehmen muss den weit überwiegenden Teil aller Überschüsse zugunsten seiner Versicherten verwenden. Auch das ist gesetzlich klar vorgeschrieben. Nach Abzug der Steuern steht nur der Rest der Zinsüberschüsse zur freien Verfügung der Unternehmen. Auch davon verwenden die meisten Unternehmen noch viele Mittel zugunsten Ihrer Versicherten.

Dies alles erfolgt unter Mitwirkung eines unabhängigen Treuhänders. Er wacht darüber, dass die Interessen der Versicherten gewahrt werden.

Diese Vermutung ist falsch. Die Zahl neuer Kunden in einem Tarif hat auf die Beitragsentwicklung der Versicherten in diesem oder anderen Tarifen des Unternehmens prinzipiell keinen Einfluss.

Der persönliche Beitrag wird bei Versicherungsbeginn nur nach dem jeweils gewählten Leistungsumfang sowie nach dem Lebensalter und den zu diesem Zeitpunkt möglicherweise bereits bestehenden Vorerkrankungen des Versicherten kalkuliert.

Auf der Basis langfristiger statistischer Erfahrungswerte über die Lebenserwartung der Menschen und die üblicherweise anfallenden Gesundheitskosten wird sodann der lebenslange Versicherungsschutz kalkuliert. Dabei muss die Summe der eingezahlten Beiträge aller Versicherten in diesem Tarif im gesamten Versicherungsverlauf der Summe der Leistungsausgaben im Laufe des Lebens entsprechen.

Das PKV-Kalkulationsmodell trifft dabei gezielt Vorsorge für die typischerweise höheren Gesundheitsaufwendungen im Alter. In jüngeren Jahren werden daher größere Teile des Beitrags als Alterungsrückstellungen auf dem Kapitalmarkt angelegt, um mit diesem Geld und den Kapitalerträgen später die höheren Ausgaben zu decken und die Beitragsentwicklung entsprechend zu dämpfen. Die Zahl der Neuzugänge in den Versicherungstarifen hat keinen Einfluss auf diese langfristige Vorsorge.

Wenn wirklich einmal „alle Stricke reißen“ sollten, stehen in der PKV zwei gesetzlich verankerte Sozialtarife zur Verfügung: der Standardtarif und der Basistarif. Diese Tarife werden von jedem PKV-Unternehmen angeboten.

Der Standardtarif ist der klassische Sozialtarif der PKV für langjährig Privatversicherte. Die Versicherten können hier im Alter bei Bedarf ihren Beitrag deutlich reduzieren. Rentnerinnen und Rentner erhalten zudem zu ihrem Beitrag noch einen Zuschuss der Rentenversicherung, der bis zu Hälfte des tatsächlichen PKV-Beitrags betragen kann.

Der Standardtarif bietet Leistungen vergleichbar denen der GKV, wobei der Beitrag den aktuellen GKV-Höchstbeitrag nicht überschreiten darf. Im Standardtarif werden die von den Privatversicherten gebildeten Alterungsrückstellungen voll angerechnet, wodurch die Beiträge entsprechend gesenkt werden. Insbesondere für Rentner, die seit Jahrzehnten in ihrer Privaten Krankenversicherung sind, ist der Beitrag im Standardtarif sehr gering.

Die Leistungen im Basistarif sind denen in der Gesetzlichen Krankenversicherung vergleichbar, sein Beitrag darf den aktuellen GKV-Höchstbeitrag nicht überschreiten.

Der Basistarif ist ein soziales Netz für Hilfebedürftige (mit Anspruch auf Sozialleistungen wie Hartz IV oder Sozialhilfe). Hier erhalten sie einen umfassenden Versicherungsschutz – im Bedarfsfall sogar für einen eigenen Beitrag von null Euro: Denn nach der gesetzlichen Regelung wird bei Hilfebedürftigen der Beitrag im Basistarif von der Versicherung halbiert – und die Sozialbehörde übernimmt dann die andere Hälfte.